Sie sitzen über Ihrer Einkommensteuererklärung und sehen den Wald vor lauter Bäumen nicht mehr? Dann nutzen Sie doch einen Einkommensteuerrechner, der Ihnen Online die Kosten berechnen kann und eine nützliche Hilfe rund um das Thema Einkommensteuer bietet. Was Sie über den Rechner und die Einkommensteuer wissen sollten, erfahren Sie hier in diesem Artikel.

Überblick:

- Die Einkommensteuer

- Wer unterliegt der Einkommensteuerpflicht?

- Wie hoch kann die Einkommensteuer sein?

- Welche Freibeträge können geltend gemacht werden?

- Werbungskosten

- Was zu den Sonderausgaben zählt

- Vorsorgeaufwendungen

- Sonstige Vorsorgeaufwendungen

- Der Einkommensteuerrechner

Möchten Sie von Zuhause aus Geld verdienen?

Empfohlen von Verbraucherschutz.de:

Jetzt kostenfrei anmelden und von Zuhause aus Geld verdienen

Einkommensteuerrechner

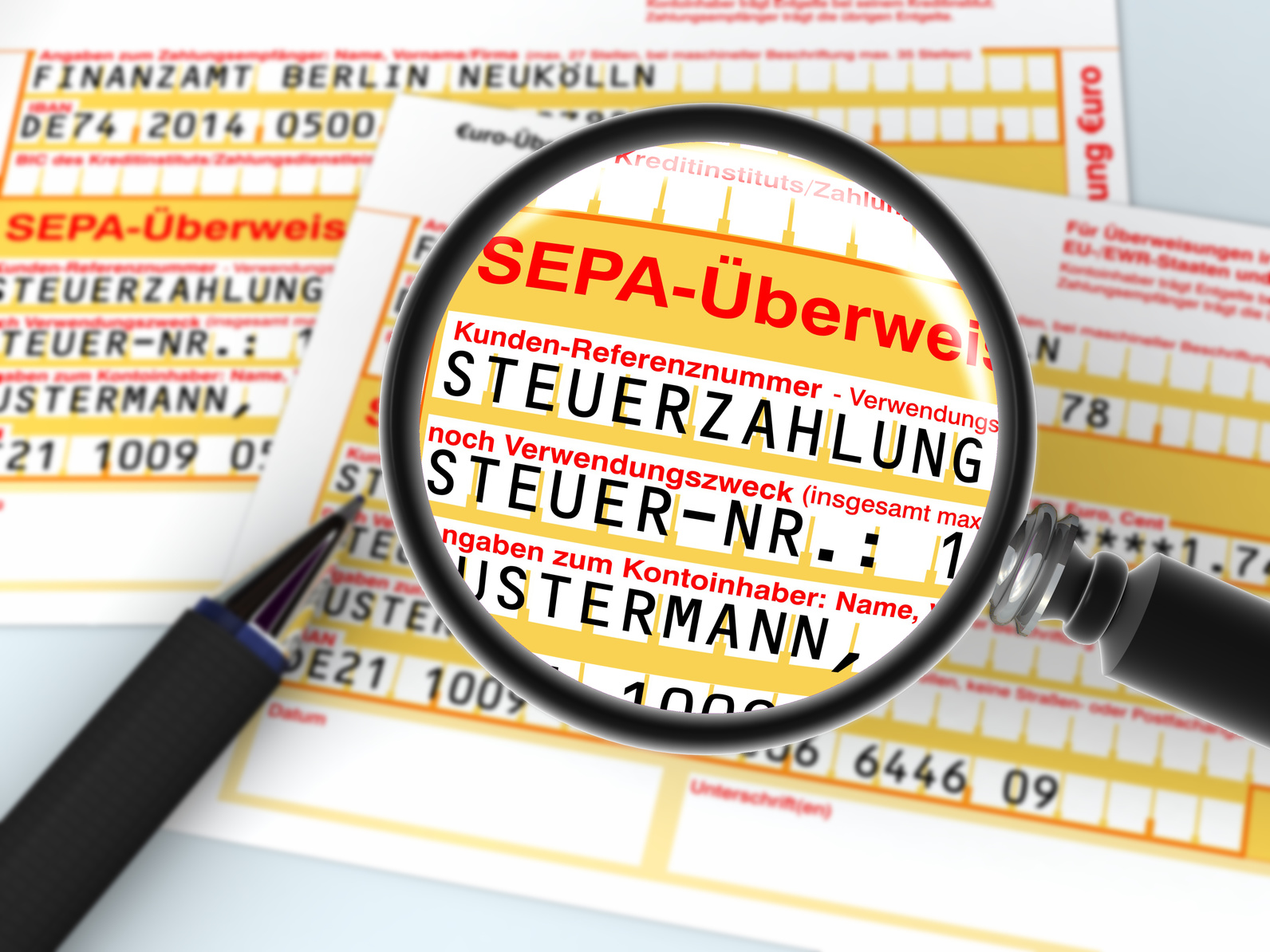

Die Einkommensteuer

Die Gesetzesgrundlage für die Einkommensteuer ist das Einkommensteuergesetz, kurz EstG. Diese Steuer gilt als Gemeinschaftssteuer und sie wird auf das Einkommen natürlicher Personen erhoben. Die Steuereinnahmen, die Deutschland über die Einkommensteuer erwirtschaftet, liegen bei etwa einem Drittel aller Steuereinnahmen in Land. Die Einnahmen aus der Einkommensteuer werden dann auf den Bund, die Länder und die Gemeinden verteilt. Sie können die Einkommensteuer im Internet bequem über einen Einkommensteuerrechner vorbereiten und berechnen.

Wer unterliegt der Einkommensteuerpflicht

Der Steuerpflicht für Einkommen unterliegen natürliche Personen. Bei natürlichen Personen wird unterschieden in den Wohnsitz und das Einkommen. Hat eine natürliche Person den Wohnsitz oder den gewöhnlichen Aufenthalt in Deutschland, ist derjenige weltweit Einkommenssteuerpflichtig.

Für natürliche Personen, die in anderen Ländern leben, aber in Deutschland Einkommen erwirtschaften, gilt die Einkommenssteuerpflicht ebenfalls anteilig. Wie viel Einkommenssteuer dann letztendlich gezahlt wird, hängt von unterschiedlichen Faktoren ab, die Sie in einem Einkommenssteuerrechner gut verständlich zugrunde legen müssen, um eine Berechnung vornehmen zu können.

Wie hoch kann die Einkommensteuer sein?

Die Einkommensteuer unterliegt dem sogenannten Nettoprinzip. Der Summe der Einkünfte, die Sie aus selbstständiger und nichtselbstständiger Arbeit, aus Gewerbetrieben und Kapitalvermögen, aus Land- und Forstwirtschaft, aus Verpachtung und Vermietung und auch

aus sonstigen Einkünften des laufenden Jahres erwirtschaften, können Sie Entlastungen entgegensetzen. Diese ergeben sich aus Freibeträgen oder zum Beispiel aus Entlastungsbeträgen für Alleinerziehende oder auch der Altersentlastung und weitere Freibeträge. Von der Nettosumme wird die Einkommensteuer berechnet, in Abhängigkeit der Höhe der Einkünfte. Zur Berechnung hilft ein Einkommensteuerrechner, der Online die Werte ermitteln kann.

Welche Freibeträge können geltend gemacht werden?

Zur Erleichterung der Steuerlast können Sie unterschiedliche Freibeträge geltend machen und so im Einkommensteuerrechner ihren Nettolohn berechnen, bevor Ihnen die Höhe der Einkommensteuer ausgewiesen wird. Für die Einkommensteuer gilt das Progressionsprinzip. Wer mehr verdient, zahlt mehr Steuern. Derzeit ist der Höchstsatz in Deutschland bei 45%.

Ein guter Grund alle Erleichterungen in Anspruch zu nehmen. Sie können als Ehepaar das Ehegattensplitting als Berechnungsgrundlage nehmen, wenn Sie gemeinsam veranlagt werden. So können Sie durch die Aufrechnung beider Einkommen im Normalfall geringere Einkommensteuer anfallen. Sie können weiterhin einen Kinderfreibetrag wählen, wenn diese Variante günstiger für Sie ausfällt, als das Kindergeld.

Ebenfalls können Sie Freibeträge in Land- und Forstwirtschaft, sowie Entlastungsbeträge für Alleinerziehende und der Altersentlastungsbetrag nutzen. Neben diesen Erleichterungen können Sie noch Sonderausgaben, Vorsorgeaufwendungen geltend machen. Genaue Angaben liefert Ihnen in diesem Fall ein Einkommensteuerrechner oder ein Beratungstermin.

Werbungskosten

Zu den Werbungskosten zählen die Aufwendungen, die Sie zum Erhalt Ihres Arbeitsplatzes haben. Hier werden beispielsweise Kosten für die Anfahrt zu Arbeit berechnet, Arbeitsmittel jeglicher Art berücksichtigt und Kontoführungsgebühren als Kosten angegeben.

Wenn Sie höhere Kosten haben, lohnt sich ein Blick in den Einkommensteuerrechner, um genaue Informationen zu erhalten. Liegen keine hohen Kosten vor, können Sie den Freibetrag von 1000 Euro zugrunde legen.

Was zu den Sonderausgaben zählt

Zu den Sonderausgaben werden Ausgaben gezählt, die nicht in den Werbungskosten und den Betriebskosten berücksichtigt werden können. Zu den Sonderausgaben, die Sie steuerlich absetzen können und im Einkommensteuerrechner angeben, zählen beispielsweise Unterhaltsleistungen, die bei einer Scheidung an den getrennt lebenden Ehepartner geleistet werden.

Weiterhin können Sie hier Rentenaufwendungen und die Kirchensteuer und dauernde Lasten, denen Sie als Steuerpflichtiger unterliegen, geltend machen. Sie können den Steuerberater und eine erstmalige Berufsausbildung oder Ihr Erststudium als Sonderausgabe steuerlich absetzen. Weiterhin können Sie auch Ausgaben für die Kinderbetreuung für Kinder zwischen drei und sechs und bestimmte Schulgelder in prozentualer Höhe absetzen.

Vorsorgeaufwendungen

Auch die Vorsorgeaufwendungen können der Steuerlast gegen gerechnet werden und wirken sich steuermindernd aus. Sie entnehmen es dem Einkommensteuerrechner und sehen genaue Angaben und Zahlen ein, die Ihrer speziellen Berechnung dann entstammen.

Hier nimmt beispielsweise die Altersvorsorge einen hohen Stellenwert ein. Spezielle Altersvorsorgeaufwendungen schließen die Kosten für die privaten Beiträge, die gesetzliche Rentenversicherung und auch die Aufwendungen der berufsständischen Versorgung mit ein.

Sonstige Vorsorgeaufwendungen

Sonstige Vorsorgeaufwendungen sind Bereiche, die auch abgesetzt werden. In diesen Bereich gehören Kosten, die Sie für die Arbeitslosenversicherung, der Berufsunfähigkeitsversicherung und anderen Versicherungsbeiträgen geltend machen können.

Ein weites Feld ist hier noch mit der Kranken- und Pflegeversicherung und der Kapitallebensversicherung benannt. Hier gibt es bestimmte Voraussetzungen, die Sie bitte dem Einkommensteuerrechner entnehmen, um die richtigen Angaben machen zu können. So nimmt Ihre Berechnung immer mehr Form an und bietet Ihnen eine guten Überblick über Ihre Kosten in der Einkommensteuer.

Der Einkommensteuerrechner

Der Einkommensteuerrechner ist in verschiedenen Formen im Internet verfügbar. Sie können so Ihre Einkommensteuer vollständig berechnen, allerdings ohne Haftung der jeweiligen Anbieter. Es ist ein Orientierung und eine Hilfestellung, beziehungsweise ein Überblick, den Sie sich mit diesem Rechner verschaffen können.

Die Berechnung ist kostenfrei. Bei einigen Portalen können Sie gegen einen geringen Kostenaufwand die Daten auch fix und fertig dem Finanzamt übermitteln. Bei speziellen Fällen sollten Sie sonst auch einen Fachmann hinzuziehen. Die Aufteilung ist durchgehend übersichtlich gestalten und gut strukturiert. Die Themen, die in den Einkommensrechnern behandelt werden, dienen der Information und sind durchweg gute Werkzeuge, sich mit dem Bereich auseinander zu setzen.

Bildquelle: © Stefan Yang – Fotolia.com